וי-צ'ק – פנקס המחאות בלי נייר

באחרונה קיבלה החברה רישיון מרשות שוק ההון למתן שירותים פיננסיים, והאפליקציה שלה מאפשרת לשלם בהמחאות דיגיטליות

גם בעולם שהופך יותר ויותר דיגיטלי, אמצעי תשלום בנקאיים מסורתיים עדיין משמשים לקוחות רבים מאוד. חלקם בגלל שלקוחות בנקים לא מוצאים את דרכם בעולם הדיגיטלי החדש יחסית, וחלקם בגלל שהם פשוט מעדיפים במקרים רבים להשתמש במה שהם מכירים היטב, ועדיין שמיש מאוד.

אחד ההיבטים הללו הוא השימוש בהמחאות לתשלום. גם לרבים המשתמשים באפליקציות תשלום או העברת כספים דיגיטליות כאלה או אחרות יש עדיין פנקס המחאות פיזי בהישג יד. לפעמים זה נוח בעת שמבצעים רכישה של ציוד יקר ורוצים לחלק אותו על פני מספר חודשים מבלי להעמיס על כרטיס האשראי, או עבור סוחרים לצורך תשלומים לספקי סחורה, וכיוצא בכך.

חברת וי-צ'ק, כפי שקל להבין משמה, היא סטארט-אפ פינטק ישראלי שלוקחת את ההיבט של תשלום באמצעות המחאות והופכת אותו לדיגיטלי לחלוטין, כשמשתמשים באפליקציה שלה כדי לשלם כמו בפנקס המחאות לכל דבר ועניין. "העלמנו את הנייר מתוך התהליך, וכברירת מחדל אם ההמחאה חוזרת ניתן לממש את הזכויות שלך ממש בהוצאה לפועל או בכל תהליך אחר. מה שאנחנו לא עושים כרגע הוא, שאנו לא מבטיחים את הפירעון, אבל הזכויות שלך כלקוח הן רגילות לחלוטין, כשאפשר לעשות את זה בצורה דיגיטלית ובטוחה יותר", מספר לאנשים ומחשבים קובי רם, מייסד החברה והמנכ"ל שלה.

רם הקים את וי-צ'ק ב-2015 בכוחות עצמו ויצא לגיוס ראשון לקראת 2019, וכיום הוא מספר שיש בחברה כעשרה עובדים, עם פיתוח שמבוצע באופן פנימי לחלוטין באמצעות Angular 13 ו-Net. והוא מתגאה בכך שלחברה יש כבר יותר מ-15,000 לקוחות, בהם שמות גדולים כמו מאפיית ברמן, יוניליוור ושינדלר.

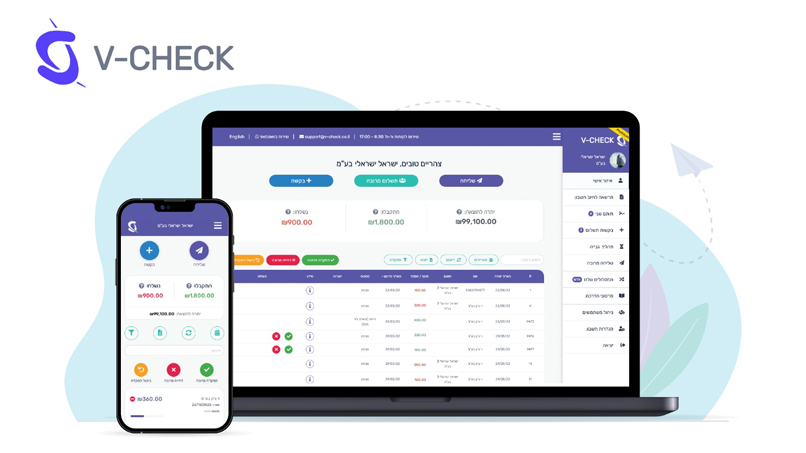

ממשק ההפעלה של וי-צ'ק. צילום: וי-צ'ק

"זה תהליך תשלום חדש. יש לנו אפשרות ליצור עסקה שהיא סחירה כמו המחאה, וזה אומר שאם אני מקבל ממך תשלום בצ'ק הדיגיטלי לתאריך מאוחר יותר, ואני רוצה להעביר אותו הלאה לחברה אחרת, או לחברת הניכיון שלי, כדי שתקדים את העברת הכסף לחשבון שלי בבנק, אני יכול לעשות את זה", הוא אומר. "חשוב להבין, שבאותו רגע שמקבלים את ההמחאה הדיגיטלית אוחזים בנכס. בהעברה כספית אין לך נכס עד שההעברה מבוצעת בפועל. במקרה של וי-צ'ק, גם אם דוחים את התשלום לתאריך מאוחר יותר, יש לך נכס כספי ביד, וכאמור, השימוש בו הוא בדומה להמחאה פיזית".

המספור של ההמחאות מבוצע בתוך האפליקציה, כך שאין קשר להמחאות מנייר אם בוחרים במקביל להמשיך להשתמש בהן, וזה גם יוכל, כך הוא מציין, לבוא לידי ביטוי בעתיד הקרוב במערכות החשבונאות והגבייה, בהיבט של תזרים המזומנים.

לאחרונה, לקראת סוף דצמבר 2022, החברה אף קיבלה רישיון מרשות שוק ההון למתן שירותים פיננסיים. "הארנקים הדיגיטליים שאתה מכיר הם בעצם מבצעי פקודות: הם מעבירים כסף מנקודה א' לנקודה ב'. לנו יש אישור לגעת בפועל בכסף. כשאתה מעביר תשלום, אני גובה אותו בפועל ממך, ואז אני מזכה בצד השני את הגורם שאמור להיות מזוכה אחרי שלושה ימים, כמו בכל העברת צ'ק. הרישיון מאפשר לנו לתת ללקוח לבחור לקבל אותו במועד מאוחר יותר. היחידים שבעצם עושים את זה כיום הם הבנקים וחברות כרטיסי האשראי, שיכולים לנהל כסף של לקוחות".

כלומר אתה משמש גם כארנק לכל דבר. זה מזכיר לי את פיי-פאל.

"זו הגדרה נכונה. כשהיינו בתהליכי ההוצאה של הרישיון, אחד השמות שעלו יותר הוא זה של פיי-פאל, ואם אתה רוצה לדמות את ההיבט הזה בפעילות שלנו, זה בהחלט להם".

מה יוצא לך מזה?

"אנחנו גובים בין שניים לארבעה שקלים עבור כל המחאה שמופקדת בפועל בבנק ממי שמפקיד אותה. יש לנו מחירון, וביום ההפקדה לבנק אנו גובים את הכסף. למשלם אין עלות שימוש באפליקציה".

כלומר אם אני בוחר להשאיר את הכסף בארנק, או לבצע העברה פנימית – אין עלות?

"כן. הרישיון אומר, שאנחנו נוכל להציע ללקוחות להשאיר את הכסף אצלנו, לנהל, להעביר אותו מחשבון לחשבון אחר לפי הצורך, וגם לאפשר משיכה בפועל לבנק כשהלקוח מבקש".

היבט אחר שהחברה מציעה כמיקור חוץ כיום הוא גביית חובות "רכה" מהלקוחות. "הלקוחות מעבירים לנו דו"חות גיול חובות, וזה מאפשר לנו לספק להם בחזרה דו"חות מי מהסוכנים של החברה גובה יותר טוב, וגם גובים את הכסף ומעבירים ללקוח לחשבון – אבל עד לרמה של צעדים שצריך לבצע אם לא מצליחים לגבות כסף.

"דרך אגב, עוד היבט של שימוש בוי-צ'ק הוא מניעת אירועים כמו איבוד צ'ק או גניבה פיזית וכדומה".

תגובות

(0)